Je kunt tegenwoordig geen financieel nieuwsplatform meer bezoeken of je wordt bestookt met verhalen over de Amerikaanse rente. Deze week maakt de Federal Reserve op woensdag 21 september, morgen dus, de nieuwe Amerikaanse rente bekend. Waarschijnlijk weet je helemaal niet wat die ‘Amerikaanse rente’ precies is en weet je alleen dat een hogere rente slecht is voor bitcoin en andersom.

Het goede nieuws is dat het allemaal niet zo moeilijk is. De komende 10 minuten gaan we het allemaal ontleden voor de leden van Crypto insiders Premium. Als je het na het lezen van dit artikel nog niet begrijpt, schiet me dan even aan in de Discord (@thomderks).

De magische Fed Funds Target Rate

Alle artikelen die je leest over de Amerikaanse rente gaan in feite over de Fed Funds Target Rate. Het bijzondere is dat dit eigenlijk helemaal geen exacte rente is, maar een reikwijdte. Op het moment van schrijven ligt de Fed Funds Target Rate op 2,25 tot 2,5 procent.

Dit is de rente die de Federal Reserve voorschrijft aan banken die elkaar op zeer korte termijn – zo rond de 72 uur – geld uitlenen. De Federal Reserve bepaalt deze rente om de liquiditeit en de beschikbaarheid van cashgeld voor de economie te managen. Een lagere rente betekent meer liquiditeit en andersom.

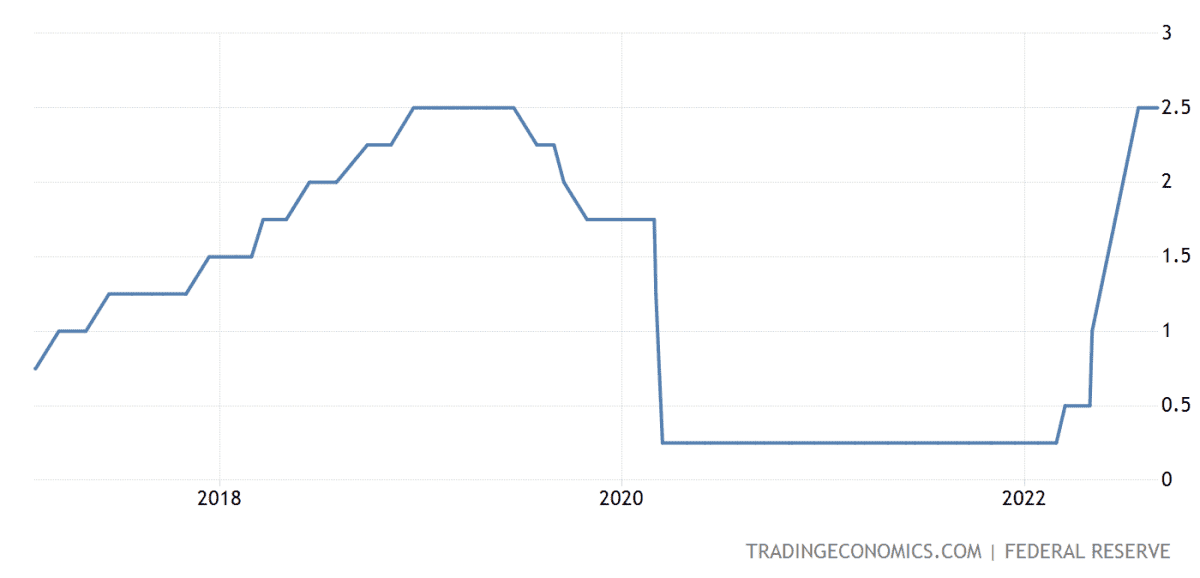

In 2022 heeft de Federal Reserve de Fed Funds Target Rate opgevoerd van 0,25 procent naar de huidige 2,25 tot 2,50 procent. Voor woensdag 21 september staat een nieuwe renteverhoging op het programma die reikwijdte met 0,75 of 1,00 procent moet verhogen.

Effective Fed Funds Rate – Overnight Rate

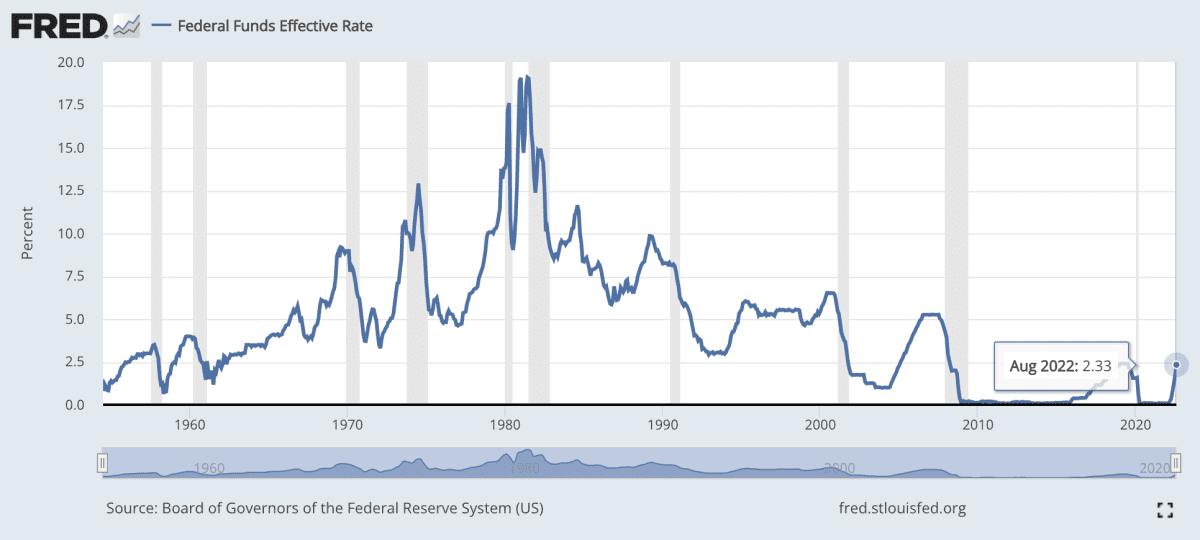

In principe gaat het met de Fed Funds Target Rate dus om een fictieve rente. Handelaren en beurscommentatoren hoor je vervolgens over de daadwerkelijke rente die de banken elkaar rekenen voor korte leningen. Dit noemen we in vakjargon de Overnight Rate of de Effective Fed Funds Rate, ofwel de effectieve Amerikaanse rente. Deze bevindt zich over het algemeen in het midden van het door de Federal Reserve afgegeven bereik van 2,25 tot 2,50 procent.

Als we naar de Effective Federal Funds Rate van vandaag kijken, dan ligt die op 2,33 procent. Ongeveer op het midden van de range van 2,25 tot 2,50 procent. Banken die aan het einde van een handelsdag een surplus aan cash hebben, lenen uit aan banken die juist een tekort hebben.

De Discount Rate

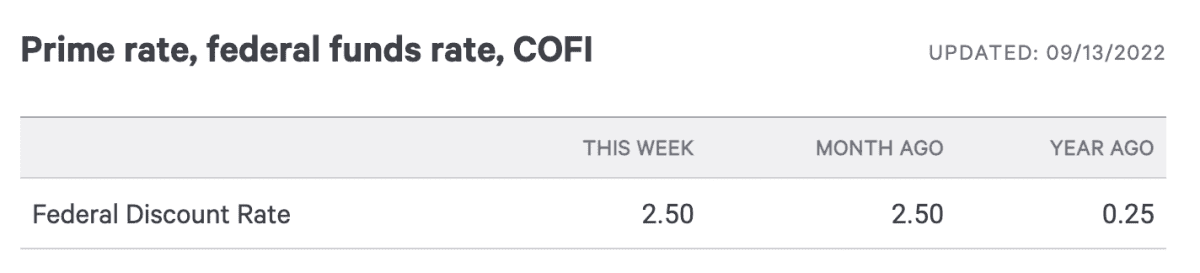

Om het allemaal nog moeilijker te maken hebben we dan ook nog de Discount Rate. Dit is de rente die de Federal Reserve rekent aan banken die van de Amerikaanse centrale bank willen lenen. Deze rente ligt over het algemeen iets hoger dan de Effective Federal Funds Rate, waardoor er eigenlijk geen sprake van een Discount Rate is.

De reden hiervoor is dat de Federal Reserve liever heeft dat banken aan elkaar lenen om de liquiditeit in de markt te houden, zodat de Federal Reserve zelf de liquiditeit niet opzuigt en daarmee uit de economie haalt. Op het moment van schrijven ligt deze Discount Rate dan ook op 2,50 procent – wat precies de bovenkant van de reikwijdte van 2,25 tot 2,50 procent is.

Een verschil van 0,17 procent – 2,33 versus 2,50 procent – lijkt niet veel, maar je moet bedenken dat het voor banken om miljarden gaat. Een verschil van 0,17 procent kan op jaarbasis een verschil van miljoenen betekenen. Wat dat betreft gaat het zeker niet om kleine bedragen en kiezen banken er liever voor om van elkaar te lenen.

De Neutrale Fed Funds Rate

Nu hebben we de basis van de Amerikaanse rente gehad en begrijp je iets beter wat al deze percentages betekenen en waarom ze relevant zijn. In deze alinea gaan we ons meer verdiepen in het monetair beleid van de Federal Reserve en zijn taak om de prijzen en economie stabiel te houden.

Na de vorige FOMC-bijeenkomst van de Federal Reserve – dit zijn de momenten waarop ze de nieuwe Fed Funds Target Rate bepalen – zei voorzitter Jerome Powell dat de rente na de verhoging van 0,75 procent zijn neutrale niveau zit. De Neutrale Fed Funds Rate is de rente die volgens de Federal Reserve nodig is om de economie op de lange termijn in balans te houden.

Dit is de rente die, op basis van de analyse van de Federal Reserve, de economie niet stimuleert, maar ook niet doet krimpen. Als de rente zich op dit niveau bevindt, dan moet dat de ontwikkeling van het BBP, de werkloosheid en de inflatie niet beïnvloeden. Volgens de Federal Reserve zitten we met een rente van 2,25 tot 2,50 procent op dat neutrale niveau.

Powell geeft hiermee dus aan dat de Federal Reserve na de verhoging van juli niet meer bijdraagt aan het stijgen van de prijzen, maar ze ook niet helpt te zakken. De vertaling van die uitspraak is dat de Federal Reserve het idee heeft dat de rente verder omhoog moet om de inflatie van 8,5 procent van juli daadwerkelijk aan te pakken.

Niet iedereen is het met Powell eens

Overigens is niet iedereen het met Powell eens dat de Fed Funds Target Rate van 2,25 tot 2,50 procent niet bijdraagt aan een verdere stijging van de inflatie. Als we de bovenkant van de Fed Funds Target Rate pakken – 2,5 procent – en daar de inflatie van juli afhalen – 8,5 procent – dan komen we uit op een Neutrale Rente van minus 6 procent.

Is the Fed going restrictive? The neutral rate is 2.5% per the Fed’s dot plot, but: If the “natural” rate of interest (R-Star) is approaching 1% (real), then neutral may be closer to 5%. Neutral is not a static concept. It’s a moving target, and it’s moving higher. pic.twitter.com/9amqyJtUXK

— Jurrien Timmer (@TimmerFidelity) September 14, 2022

Een negatieve effectieve rente van 6 procent lijkt nog een behoorlijke drijfveer voor inflatie. Veel analisten zijn het dan ook niet eens met Powell en hebben het idee dat het vooral uitspraken voor de bühne zijn. Als jij tegen 2,5 procent geld kan lenen en dat geld op jaarbasis 8,5 procent aan waarde verliest, dan is die lening bijna een asset. Je wordt in deze situatie letterlijk rijker door geld te lenen en dat meteen te investeren of ergens aan uit te geven.

Dat is de reden dat veel commentatoren, waaronder Jurrien Timmer van Fidelity hierboven, zeggen dat de Federal Reserve er nog lang niet is. Timmer gebruikt in zijn tweets altijd veel lastige termen, maar met de hulp van dit artikel moet je zijn uitspraken, in ieder geval gedeeltelijk, kunnen begrijpen. Mocht je iets niet snappen, nogmaals, schiet mij dan vooral aan in de Discord.

Hoe ver gaat de Amerikaanse rente nog oplopen?

Als de Neutral Fed Funds Rate inderdaad hoger ligt dan de Federal Reserve beweert, hoe ver kan de Fed Funds Target Rate dan nog oplopen van de huidige 2,25 tot 2,50 procent voordat we het plafond bereiken? Dat is een vraag die belangrijk is voor investeerders, omdat bitcoin en de aandelenmarkten lagere rentes nodig hebben voor een bullmarkt.

Het plafond van de Amerikaanse rente noemen we de Fed Funds Terminal Rate, ofwel het renteniveau waarop de Federal Reserve besluit dat het genoeg is. Helaas voor ons is deze rente een bewegend doelwit, wat wil zeggen dat deze kan veranderen op basis van de laatste economische data. Als het ineens heel slecht gaat met de economie, dan is het mogelijk dat de Federal Reserve eerder van koers moet wijzigen en andersom.

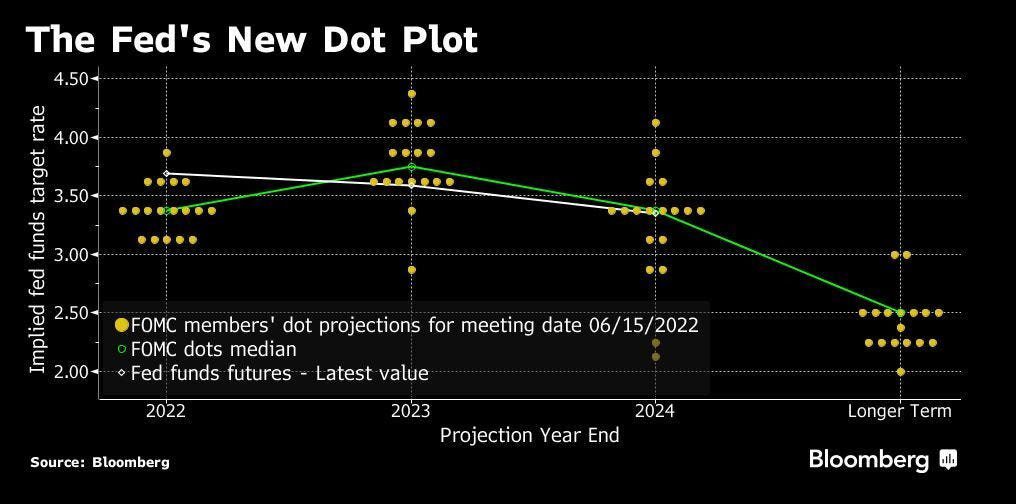

Normaal gesproken spreken de gouverneurs van de verschillende afdelingen van de Federal Reserve hun verwachtingen uit. Die verwachtingen vangen we vervolgens in de Fed Dot Plot die een grafische weergave vormt van de verwachtingen van deze 18 gouverneurs.

De bovenstaande afbeelding is de Fed Dot Plot die op basis van de verwachtingen van de gouverneurs van juni 2022 is samengesteld. Vanaf juli heeft de Federal Reserve helaas besloten geen verwachtingen meer uit te spreken, om zich volledig op de meest recente data te kunnen baseren.

Destijds – in juni – was de verwachting dat de Fed Funds Target Rate – die nu op 2,25 tot 2,50 procent ligt – in 2023 zijn plafond van 3,75 procent zou bereiken. Sindsdien is er echter veel veranderd, is de inflatie hardnekkiger dan verwacht en heeft iedereen het idee dat de Fed Funds Terminal Rate – het plafond – hoger komt te liggen dan die 3,75 procent.

Bovenstaande afbeelding is een analyse over het Amerikaanse rentepad van Refinitiv, een globale speler op het gebied van financiële- en marktdata. Zij verwachten op basis van de laatste data een Fed Funds Terminal Rate van 4,45 procent. Als dat klopt, dan hebben we vanaf hier nog een redelijk lange weg te gaan voordat we qua koersen weer omhoog kunnen kijken.

Persoonlijk verwacht ik dat bitcoin voor dat moment al een bodem vindt. Mijn strategie op dit moment is om 50 procent van mijn inkomen aan te houden in cash en de overige 50 procent te investeren in bitcoin, aandelen en grondstoffen. Waar de bodem precies ligt weet niemand, maar op deze manier probeer ik ‘de bodem te timen’ door mijn kansen te spreiden.

Woensdag 21 september

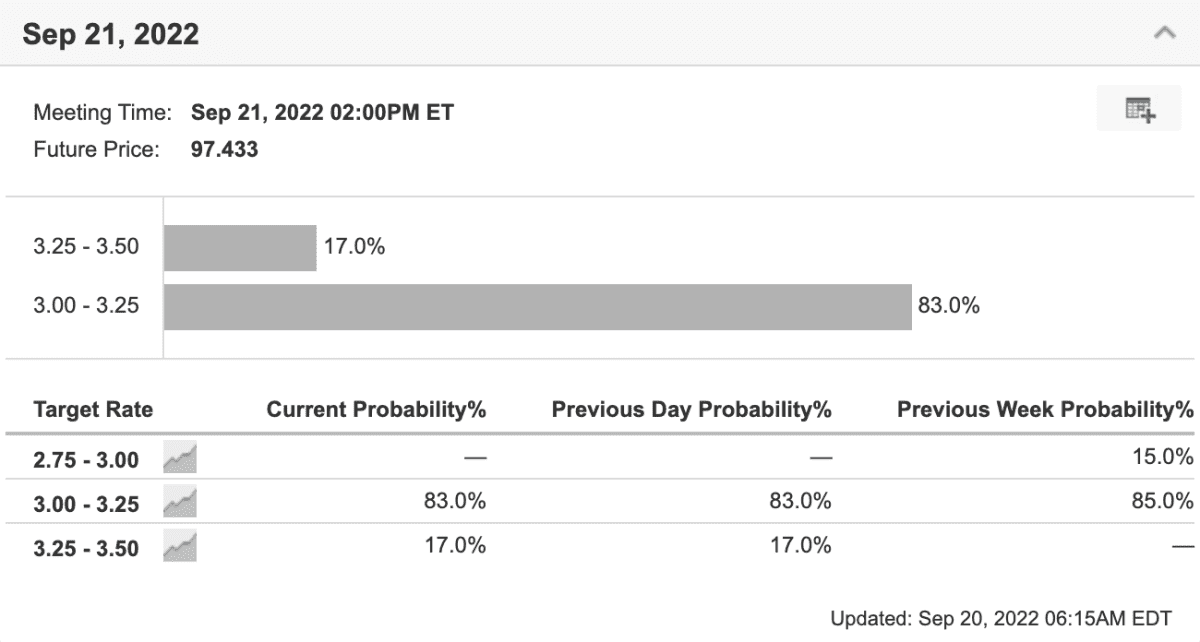

Voor nu heeft iedereen de ogen gericht op woensdag 21 september, want dan komt de Federal Reserve met de nieuwe Fed Funds Target Rate (2,25 tot 2,50 procent). De verwachting is dat ze deze met 0,75 procent verhogen naar 3,00 tot 3,25 procent. Er is echter een kans van 20 procent dat de rente met 1 procent omhoog gaat, wat de Fed Funds Target Rate op 3,25 tot 3,50 procent zou brengen.

Als de Fed Funds Terminal Rate inderdaad op 4,50 procent uitkomt, dan hebben we na de verhoging van komende woensdag nog 1,25 (bij een verhoging van 0,75 procent) of 1,00 (bij een verhoging van 1,00 procent) te gaan tot maart 2023.

Het is nog maar de vraag of de Federal Reserve daadwerkelijk zo agressief uit de hoek blijft komen. Veel hangt daarbij af van de ontwikkeling van de Amerikaanse economie. Als die de komende periode zwakte begint te vertonen, dan is de kans aanwezig dat de Federal Reserve eerder gas terug moet nemen.

Op dit moment zetten de professionals op Wall Street er echter op in dat de economie sterk genoeg is om, ondanks een agressieve Federal Reserve, op de been te blijven. Als die analyse van Wall Street klopt, dan gaan zowel bitcoin als de traditionele financiële markten een paar zware maanden tegemoet.

Om die reden heb ik besloten om het grootste deel van mijn reserves in cash aan te houden en de rest voorzichtig te investeren. Zekerheid hebben we immers nooit. Overigens heb ik wel sterk de overtuiging dat er de komende maanden interessante kansen aankomen. Hiervoor verwijs ik graag naar een bekende uitspraak van Winston Churchill: “Never waste a good crisis!”

The post Analyse: Alles wat je moet weten over het Amerikaanse rentebesluit morgen

appeared first on Crypto-Insiders.