Tot 2020 waren de prestaties van bitcoin grotendeels losgekoppeld van de prestaties van de algemene, wereldwijde financiële markten. Maar nu institutioneel geld zich beweegt naar bitcoin, kunnen de reacties van instituties op macro-economische ontwikkelingen niet genegeerd worden. Sinds begin 2020, tot op zekere hoogte begonnen door de Covid-pandemie, is er het een en ander verandert op de markten.

Elk kwartaal herbalanceren

Maar laten we eerst de situatie van afgelopen week bekijken om dit te illustreren. Volgens analisten van Glassnode werd de daling van de bitcoin koers van afgelopen weken veroorzaakt door een daling van de aandelenkoersen. ‘Dit was gedeeltelijk te wijten aan de driemaandelijkse herbalancering van institutionele beleggers, toegenomen onzekerheid over de nieuwe covid-variant van Brazilië en stijgende rentes.’

Bron: Tradingview

Bitcoin en aandelen zijn verbonden

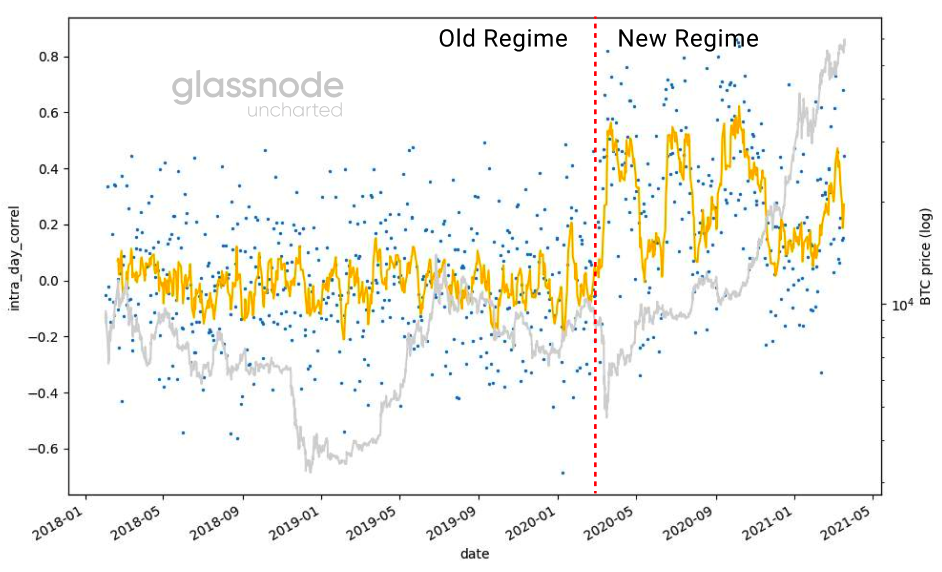

Als we inzoomen op de correlatie tussen bitcoin en aandelenindex S&P500 dan is een verandering zichtbaar. De correlatie zweefde voor maart 2020 rond 0, maar het gemiddelde is opgelopen tot 0,25. Deze verschuiving in het correlatiepatroon wordt voornamelijk gedreven door de steeds meer overlappende groepen die zich zowel op de crypto- als aandelenmarkten begeven. Glassnode zegt dan ook dat het niet langer voldoende is om bitcoin als een geïsoleerde activaklasse te zien, om een volledig beeld te krijgen van waarom er geïnvesteerd wordt in BTC.

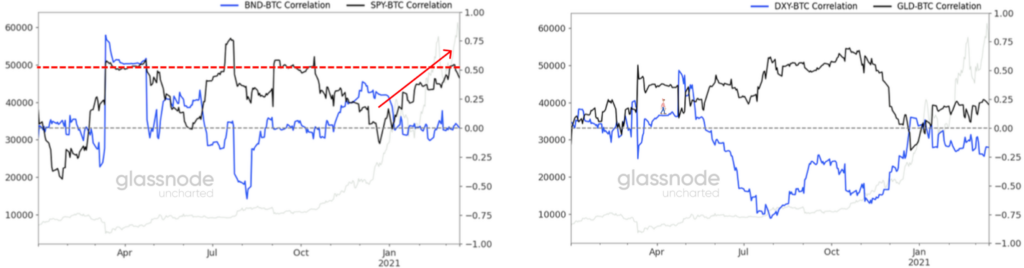

Hieronder zie je dat de 30-dagen voortschrijdende correlatie tussen bitcoin en de S&P500, het niveau hebben bereikt die voor het laatst werd gezien in oktober en maart 2020. De correlaties met goud, obligaties en de dollarindex (DXY) lijken juist weer afgenomen.

Bron: Glassnode

Inflatie, van goud naar bitcoin

Een belangrijke factor om iets te kunnen zeggen over de toekomstige prestaties van de aandelenmarkt en bitcoin, is inflatie. Bijna alle winsten en verliezen op de aandelenmarkt sinds maart 2020 hebben te maken met de pandemie en de economische gevolgen. Om de nadelige gevolgen van het stilleggen van grote delen van de economie te verzachten, zijn regeringen en centrale banken een pad ingeslagen van ongekende monetaire en fiscale stimuleringsmaatregelen. Een hele lange zin om aan te geven dat de geldpers geen uit-knop meer heeft.

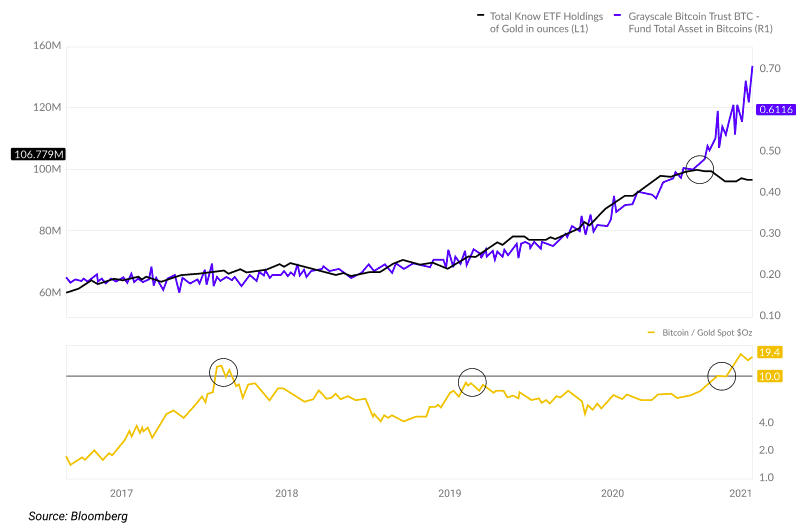

Er gebeurde iets interessants afgelopen jaar, even leek goud de voorkeur te krijgen als veilige haven asset, maar bitcoin lijkt die hegemonie te doorbreken. De netto-geldstromen in de grootste goud ETF waren bijvoorbeeld negatief, en is met 6,8 miljard dollar afgenomen. Ondertussen lag de instroom in 2020, alleen al in het fonds van Greyscale, 200 procent hoger dan het aantal nieuw geminede bitcoins in het vierde kwartaal.

Bron: Glassnode & Grayscale

Steeds meer geld en schuld

Door het monetaire beleid van de centrale banken is de geldhoeveelheid enorm gestegen. Hieronder kijken we naar de FED en de dollar, omdat die data goed inzichtelijk zijn. M2 (de som van het totaal aan munten en bankbiljetten in omloop, kasequivalenten, kortlopende termijndeposito’s en geldmarktfondsen) is gestegen tot het niveau dat voor het laatst werd gezien tijdens de tweede wereldoorlog.

Bron: St. Louis FRED

Ondertussen is de totale schuld als percentage van het bbp nog nooit zo hoog geweest, en daar komt nog eens 1,9 miljard dollar bij. Dit is het fiscale pakket dat het Amerikaanse Congres deze maand heeft aangenomen.

Bron: St. Louis FRED

De geldhoeveelheid is flink gestegen, de Amerikaanse overheidsschuld kent geen grenzen en toch stijgt de inflatie niet hard genoeg volgens de FED. Het laatste inflatiecijfer op jaarbasis bedraagt 1,6%, dat is ruim onder de beoogde 2% van de centrale bank.

Of dit zo kan blijven is natuurlijk de vraag, obligatie- en aandelenmarkten denken van niet. De afgelopen maanden hebben de stijgende inflatieverwachtingen zowel het rendement op obligaties (opdrijven van de rente) als op aandelen (van groei naar waardeaandelen) gestalte gekregen.

Sparen en brokers

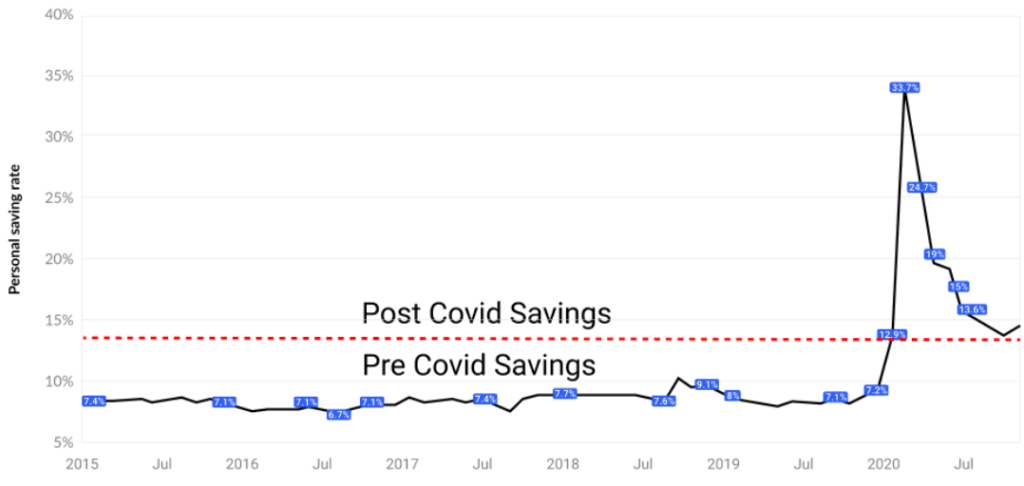

Volgens Glassnode is de reden waarom er tijdens corona nauwelijks inflatie is, omdat de omloopsnelheid van geld ontzettend laag is. Mensen geven gewoon niks uit, maar bewaren het op de bankrekening. Dat zie je hieronder, de uitbraak van Covid en de daaropvolgende toename van de geldhoeveelheid viel samen met een toename van het spaargeld.

Bron: St. Louis FRED

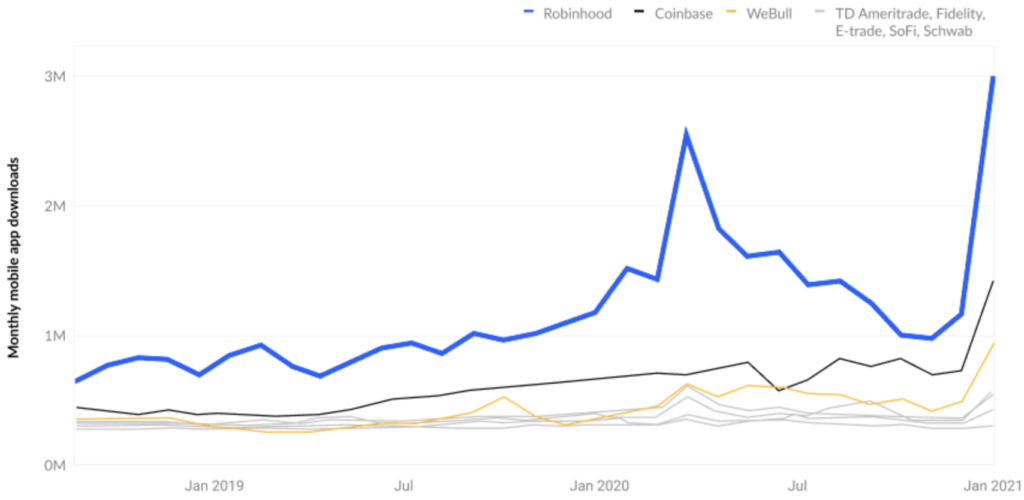

In Amerika worden ook overheidschecks uitgedeeld aan burgers, en deze hebben hun weg gevonden naar online brokers. De downloadcijfers van apps (zoals BLOX, maar dan de Amerikaanse varianten) laten dit goed zien.

Kortom, het lijkt erop of de markten zien schrap zetten voor een hard stijgende inflatie. Het beleid van de centrale banken wereldwijd dwingt iedereen om hier op te reageren. Die reactie verschuift steeds meer richting bitcoin. De enige asset waar centrale banken geen zeggenschap over hebben.

The post Angst voor inflatie en covidmaatregelen dwingt investeerders naar bitcoin appeared first on BTC Direct | Nieuws.