Daarmee begint ook onderstaande docu getiteld ´Gold vs Dollar | How Money Became Worthless.´ Ze dateert van bijna 10 jaar geleden maar is nog even relevant anno 2021. Sterker nog: van wat hier verteld en getoond wordt, dragen wij allemaal de nare gevolgen – koopkrachtverlies, en geld brengt niet meer op. Sparen in fiat heeft geen nut meer plots en wordt zelfs bestraft! Op 15 augustus 1971, en laat dat ook 50 jaar geleden, werd elke band tussen de Amerikaanse dollar en de goudprijs definitief doorgeknipt. Daarmee kwam ook een einde aan geld in het algemeen dat waarde vertegenwoordigt. Tenminste die op de papiertjes, fiatmunten, gedrukt staat.

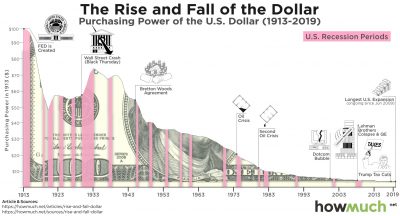

Visualizing the Purchasing Power of the Dollar Over the Last Century

Verloren, gezocht: koopkracht

Zo is 100 dollar van toen, 50 jaar terug, nog steeds 50 dollar. Alleen koop je er zoveel minder nog mee, het briefje heeft zwaar aan koopkracht ingeboet. Politici van over heel de wereld waren in feite dolblij, want voortaan konden ze volop de drukpersen doen draaien. U vraagt zij draaien. De burger vraagt, de regering draait. We vragen en hebben nodig als burgers? De overheid draait. Want de partij die de meeste cadeau´s uitdeelt, wint ook meestal de verkiezingen.

Dotcomcrash

Die overvloed, almaar meer, aan geld in de markt, zocht en vond een uitweg. Dat doet ze altijd. Naar de beurs dan bijvoorbeeld, met fors overgevalueerde aandelen tot gevolg. Krediet kostte steeds minder en minder, dus kon er ook veel meer gespendeerd worden. Beleggers kochten op margin, dat is met geleend geld speculeren. En waarom zou je niet, want de rente op obligaties werd toch almaar minder, en de beurzen bleven stijgen, almaar hoger, toch? Nou… Toen het beursfeestje stopte, in het jaar 2000, bleven miljoenen beleggers dan ook met een gigantische financiële kater over. Noemen we het de Internet Crash of Dot.com Crash ook wel, want dat was toen de sector die het meeste geld aantrok.

Kredietcrisis

Anno 2009 was het alweer van dat. Dit gingen we de Kredietcrisis noemen. Het teveel aan geld, het veel te goedkope geld, was naar vastgoed gedirigeerd, met fors overgewaardeerde huizen, woningen, panden. (En navenante beurswaarderingen). Iedereen kon in de VS moeiteloos krediet krijgen, zelfs zonder inkomen, aanbetaling, eigen middelen of onderpand. NINJA leningen werden ze spottend genoemd. No Income No Jobs or Assets. En toch werden ze verstrekt, een handtekening volstond in de jaren tot 2008/2009. Aan background checks, informatie inwinnen naar de kredietwaardigheid van de aanvrager, werd weinig of geen tijd gespendeerd. De machine moest blijven draaien; men flipte huizen, die slechts gekocht werden om korte tijd later opnieuw te verkopen. Want de vastgoedmarkt was ondertussen nog verder in waarde gestegen.

Huizen tot in de hemel

Het ergste was dan nog dat die Amerikaanse situatie, die kromme en verwrongen vastgoed-overwaarderingen, over heel wereld verspreid raakte. Want slimme (nou ja…) bankiers waren op het lumineuze (achteraf: catastrofale) idee gekomen deze hypotheken te verkopen, aan wie ze maar hebben wilde. Aldus verpakte, gebundelde hypotheekleningen vonden zo hun weg naar dozijnen andere landen. Bankiers verdienden meer, vastgoedmakelaars helemaal, burgers kochten en verkochten ook huizen dat het een lieve lust was (sommigen gaven maar meteen hun vaste baan op om dit ook fulltime te doen!) Iedereen zat tot over zijn oren in de schulden (hypothecaire leningen) maar wat gaf dat? Ze verdienden ook pakken geld, elk jaar weer meer. De vastgoedsector bleef immers in waarde stijgen, altijd was er wel iemand die méér wilde betalen voor een zeker onroerend goed…tot ook dit feestje stopte. Meer en meer ontleners konden hun hypotheek, die toch al veel te duur en hoog was, niet meer aflossen. What goes up must come down. En de rollercoaster begon opnieuw, maar dit keer naar beneden. De hele wereld heeft ervan geweten, zowat alle economieën, en 30 miljoen mensen verloren hun baan.

Andlil zet voor ons even de grootste beurscrashes in de geschiedenis op een rijtje:

´De 1637 tulpen crash

The Law bankruptcy in 1720

De crash van de Weense beurs in 1873

The General Union crash in 1882

De 1929 crash

Zwarte Maandag 1987

De 1998 Azië crisis

De Russische Crash in 1998

De internetbubbel crash in 2000

De 2008 crash : Subprime huizenmarkt crisis

Flash Crash van 2010

De 2010 crash: De Griekse crisis

De 2011 crash: De soevereine schuldencrisis´

Ziet u een patroon? Dat na 1971 er meer en ook korter op elkaar beurscrashes plaatsvinden? Er kwamen in de laatste tien, elf jaar drie reacties.

Drie reacties en alle van het allergrootste belang

1. Overheden gingen nog meer geld bijdrukken, en er was altijd wel een reden toe. Banken moesten per se gered worden (ook degene die al zo goed als bankroet waren) – het hele monetaire systeem, de wéreldeconomie stond immers op het spel! Er was de economische crisis (a never ending story), en anno 2020 werd het dan de Coronacrisis. Wie zoekt die vindt en zo is er altijd wel een reden te vinden. Het komt ook iedereen, alle partijen goed uit altijd. Meer geld, nog meer goedkoop geld. In de VS werd het anno maart 2021 dan 1,9 biljoen dollar, in Europa 1,85 biljoen euro. Geld, dollars, euro´s, fiatgeld werd en wordt uitgedeeld alsof het toiletpapier behelst (no pun intended).

Negatieve rente

En plots…werd de rente negatief. Niemand wilde nog lenen; bedrijven werden voorzichtiger met investeren, en burgers begonnen te sparen, op te potten. Dus moet iedereen gedwongen worden om het tegengestelde te doen. Uitgeven, spenderen zult gij, of anders…? Word je financieel gestraft.

Here comes…? Bitcoin!

2. De tweede reactie dan, van ene Satoshi Nakamoto. Niemand weet wie achter dit pseudoniem zit – is het een hij, een zij of een collectief van cryptografen, nerds, geeks en andere superintelligente wiskundigen en computerspecialisten? Het doet er ook weinig toe eigenlijk, maar anno 2009 vond bitcoin via een eigen blockchain de weg naar de buitenwereld. In het white paper dat toen ook gepucliceerd werd, kun je lezen dat de digitale munt een reactie is op het (een eufemisme zo groot als een overgewaardeerd huis) slecht omgaan met géld door overheden. Dat kon anders en beter, en de gevolgen kennen we allemaal. Zelfs in het avondjournaal wordt van ´bitcoin´, ´cryptomunten´ en zelfs ´NFT´s´, non-fungible tokens gewag gemaakt. Dan ben je mainstream. Die 106 miljoen beleggers in crypto, zullen er vast vele malen meer worden. Want ook ´absolute beginners´komen nu aan boord van de cryptotrein, met institutionelen die de weg toonden in 2020 eigenlijk.

3. De derde reactie dan. Meer dan 80 procent van alle centrale banken van de wereld werken in verschillende stadia aan een eigen digitale munt. een central bank digital currency, CBDC. Er wordt gesproken en geschreven over de Grote Reset, the Big Reset. Alles moet groen en eerlijker verdeeld en blah blah blah. Ik wil niet onrespectvol zijn, maar kijken we naar de feiten. Contant geld wordt meer en meer geband. Er komt een digitale euro, een digitale dollar enzovoort. Iedereen krijgt (wordt vroeg of laat verplicht of onvermijdelijk door de omstandigheden dat je anders niet meer méé bent) een wallet, digitale portemonnee. En…wat…gebeurt…er…vervolgens? Rarara…?

…en de gevolgen voor u en mij

De rente kan ON-EINDIG negatief gezet worden. Dankzij dat op een gegeven moment, eerder vroeger dan later, overal de CBDC, central bank digital currency, intreedt. Om u en mij te VERPLICHTEN te spenderen, uit te geven! De ene dag heb je 1000 euro, digitaal dan, want zien doe je euro´s nooit meer, in je wallet. En plots…wordt dat 997 euro, en een jaar later misschien 992 euro nog slechts. Dat is negatieve rente en overheden, centrale banken kunnen met jouw geld doen wat ze willen. Je kunt en wordt alzo rechtstreeks bestraft om geld bij te houden, ook digitaal, zeker digitaal. Dus word je alzo verplicht het uit te geven. Alles om ´DE ECONOMIE´ te voeden, steunen, ondersteunen. Het Nieuwe Gouden Kalf dan. Aanbidden we samen (en wie gaat durven, kunnen achterblijven?) de Economie! Dat efemere monster, die octopus met grijparmen tot in de verste verten der aarde. De economie dient de mens? Neeuh – de Mens dient de Economie.

appeared first on Biflatie.