De Bitcoin koers heeft lange tijd meebewogen met de koersen van de grootste aandelenindexen. Vooral de aandelen uit de techsector lijken een sterke correlatie te hebben met Bitcoin. Maar daar lijkt een einde aan te komen. Tijd voor Bitcoin om weer op eigen benen te staan.

Nasdaq en Bitcoin gaan eigen weg

De beste aandelenindex om de techindustrie te volgen is de Nasdaq 100, een index met aandelen van onder andere de grootste techbedrijven. De correlatie tussen het dagelijkse rendement van deze index en de Bitcoin koers heeft zijn laagste niveau bereikt in een jaar.

Dat is bijzonder, want een jaar geleden was de oorlog tussen Oekraïne en Rusland net gaande, en begon de inflatie overal voelbaar te worden. Centrale banken begonnen op dat moment ook met het verhogen van de rente om inflatie te bevechten.

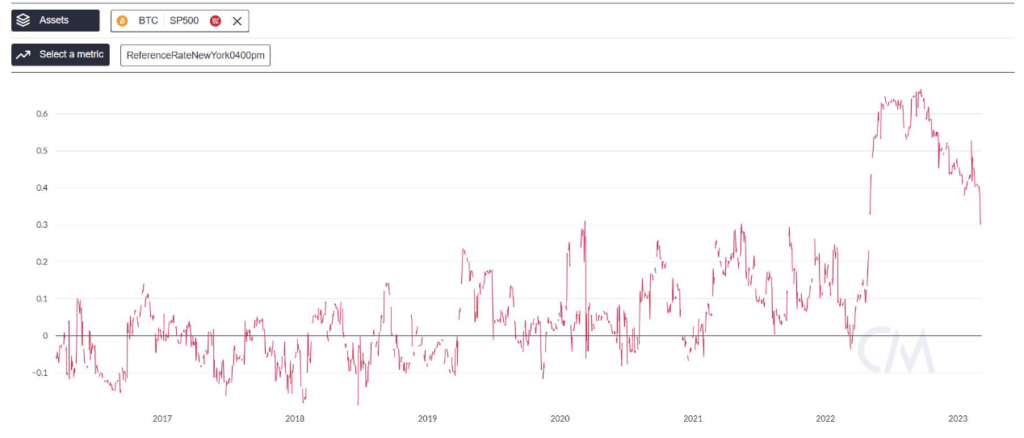

Onderzoeksbureau CoinShares laat dit zien met deze grafiek.

Als tempo renteverhoging afneemt, is dat goed voor Bitcoin

Concreet bedroeg het (de)correlatieniveau tussen de twee 34%, dicht bij dat van februari 2022, en nam kort daarna toe. Volgens CoinShares zou de huidige ‘decorrelatie kunnen voortduren naarmate de renteverhogingen van de Fed langzaam verlopen, waardoor Bitcoin verder wordt verankerd als een rentegevoelig activum.’

Ze gaan er dus van uit dat de rente in de VS steeds langzamer omhoog gaan, maar dat is een flinke aanname. We kijken volgende maand wel weer naar de correlatie om te checken wat de rente echt heeft gedaan en hoe Bitcoin hierop gereageerd heeft.

Tot voor kort heeft Bitcoin echter de neiging gehad om in dezelfde richting te bewegen als de grote bedrijven die op de Nasdaq 100-index staan. Dit kan investeerders ervan weerhouden om Bitcoin de rol van diversificatiemiddel toe te wijzen. Maar wellicht dat de recente decorrelatie twijfelaars alsnog over de streep kunnen trekken.

Bitcoin en S&P500

Volgens een grafiek van CoinMetrics daalde de 60-daagse-correlatie tussen de Bitcoin prijs en de slotkoers van de S&P 500, de grootste gevolgde Amerikaanse aandelenindex, eerder deze week naar het laagste niveau sinds april 2022 op 0,30.

In de tweede helft van 2022 was de correlatie tussen Bitcoin en de aandelenmarkt hoog, want beiden klapten in elkaar. Dit is een duidelijk kenmerk van de bearmarkt van 2022 die, door de dieptepunten in november, Bitcoin maar liefst 77% zag inleveren vergeleken met de all time high van eind 2021. Toen was Bitcoin heel even 69 duizend dollar waard.

Voor die tijd behaalde de 60-daagse correlatie tussen Bitcoin en de S&P 500 slechts een paar keer een waarde van 0,3 en zakte vaak onder nul. De paar jaar voorafgaand aan 2022, toen de correlatie van Bitcoin met Amerikaanse aandelen veel zwakker was, werden gekenmerkt door aanzienlijke koerswinsten.

Dit betekent niet automatisch dat een lage correlatie gelijk staat aan een stijgende Bitcoin koers, er is immers sprake van een correlatie, niet van een causaal effect.

Desalniettemin, een man mag dromen.

Bitcoin steeg meer dan 2.000% vanaf het dieptepunt van 2018 toen Bitcoin net 3000 dollar was, tot de ATH in 2021. Als er dan hoop uitgesproken mag worden, dan maar hopen op een soortgelijk scenario, waar de correlatie daalt, en de BItcoin koers een bullmarkt in gaat.

The post Dit is waarom een scheiding tussen Bitcoin en aandelen juist goed is appeared first on BLOX | Nieuws.