Vorige week zijn we wat dieper ingegaan op bankrekeningen en stablecoins. We kwamen er wederom achter dat het niet per se verstandig is om het merendeel je geld tijdens een grote crisis gewoon maar op de bank te hebben staan. Stablecoins vormen niet alleen een digitaal alternatief voor regulier geld op je bankrekening, het geeft je ook extra soevereiniteit omdat je er zelf direct toegang tot hebt. In deze Deep Dive bespreken we welke stablecoins het meest verstandig zijn.

Zoals altijd is het belangrijkste deel van dit artikel gerelateerd aan macro-economie. Zodra je beter in staat bent om het grote plaatje te begrijpen kun je inzoomen op hoe je hierop in moet spelen.

Dollar-milkshakes

Ik ben groot fan van Brent Johnsons Dollar Milkshake Theory, die is berust op hoe het wereldwijde financiële systeem werkt. Doordat de Amerikaanse dollar de meest gebruikte valuta is, is het over het algemeen relatief stabiel. Uiteraard zag de USD de afgelopen paar jaar meer volatiliteit dan normaal, maar dit is niet te vergelijken met de volatiliteit die de valuta van minder welvarende landen hebben ervaren. Overheden en instituten van deze landen lenen namelijk vaak in de Amerikaanse dollar omdat er altijd genoeg vraag naar is, zodat ze überhaupt leningen kunnen krijgen. Leningen moeten ooit worden terugbetaald, anders krijg je lelijke financiële problemen zoals die van Evergrande vorig jaar. Tijdens een grote crisis stijgt de vraag naar de dollar dus in principe gigantisch, want iedereen met dollarleningen wil genoeg geld hebben om de leningen met rente terug te betalen.

De vorige keer hebben we besproken dat vrijwel alles minder waard wordt tijdens een crisis, behalve de dollar. Deze zogenaamde Dollar Milkshake-theorie is hier een belangrijke reden voor. Een stijgende dollar kan zeer ontwrichtend zijn, en zelfs een investering als goud kan hier last van hebben. In een wereld waarin vrijwel elke markt in een flinke bubbel zit is dit iets waar je absoluut rekening mee moet houden. Sterker, nog de theorie zou een integraal onderdeel moeten vormen van je portfolio.

Er zijn verschillende manieren denkbaar om in te spelen op de theorie. In een interview met Real Vision legt bedenker Brent Johnson uit dat je bijvoorbeeld long kunt gaan op de dollar ten opzichte van een zwakkere valuta van een opkomende markt. Je kunt ook short gaan op zo’n valuta ten opzichte van de dollar. Echter loop je dan counterparty risk van je broker, de custodian en niet te minst van de market maker, zoals we de vorige keer hebben besproken. Een tradingaccount van een retail-investeerder is immers niet zo belangrijk als die van een financieel instituut, die dezelfde dollars nodig heeft om operationeel te blijven. Slechts een klein deel van de dollars is immers ook daadwerkelijk beschikbaar. Zoals we al hebben besproken kunnen we voorzichtig stellen dat bepaalde stablecoins een uitkomst vormen.

Fundamentals zijn belangrijk

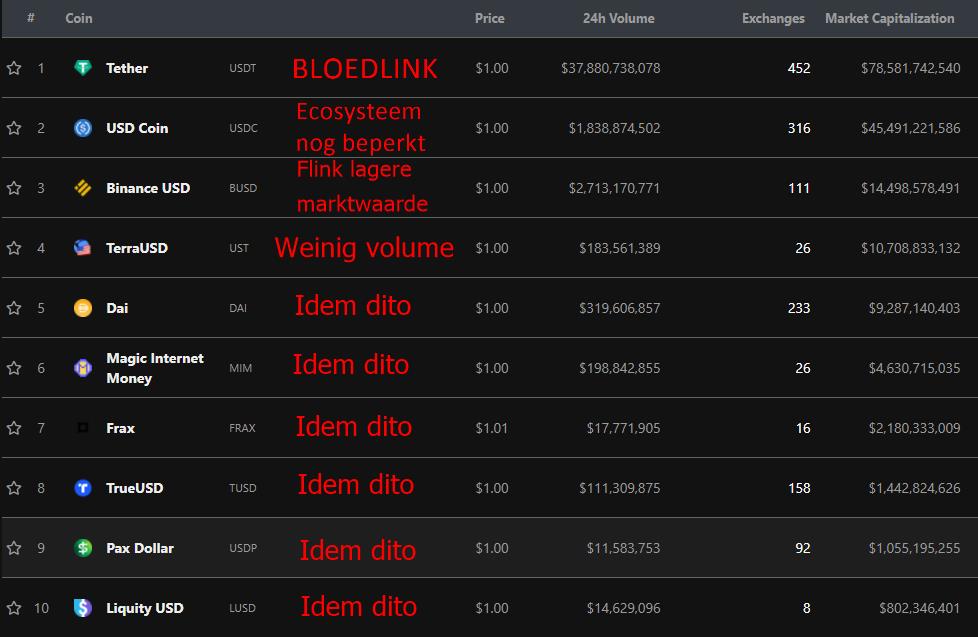

Weliswaar zijn er steeds meer stablecoins en ze beginnen zelfs beschikbaar te komen in andere valuta dan slechts de dollar. Het kan praktischer zijn om bijvoorbeeld de EURS te kopen, een stablecoin met de euro als onderliggende basis. Of EURT, de euro-variant van USDT (Tether). Je woont immers waarschijnlijk in een gebied waar je de dollar niet of nauwelijks gebruikt, terwijl je bijna al je transacties in de euro doet. Vermoedelijk kun je je reguliere bank niet eens meer opdragen om dollars vast te houden. Afgaande op de dollar-centrische hypothese is het echter zeker dan belangrijk om ze in je portfolio te hebben. Daarom hebben we een korte vergelijking gemaakt van welke dollar-stablecoins allemaal verstandig zijn.

De vorige keer hebben we al besproken dat de producten van Tether meenemen in de lijst vermoedelijk niet zo verstandig is. Het lijkt erop dat nog niet de volledige marktwaarde volledig collateralized is met ‘echte’ dollars, in plaats van met assets zoals risicovolle junk bonds. Het zou kunnen dat dit in de toekomst wel zo zal zijn, maar voor nu lijkt te gelden dat USDT en EURT bloedlink zijn. Dollars en junk bonds (ook wel high yield bonds) zijn over het algemeen negatief aan elkaar gecorreleerd.

Vorige week hebben we USDC onderzocht. Deze USD-stablecoin van het Amerikaanse Circle heeft wel degelijk een vrijwel te garanderen waarde. Het enige merkwaardige aspect is dat de waarde wordt gegarandeerd door banken die samenwerken met Circle. Helemaal decentraal is het dus niet, en als er wat gebeurt met deze banken moet er valuta worden bijgedrukt om de waarde te blijven garanderen. Helaas is dit de meest betrouwbare oplossing die er te bedenken is, fysieke dollarbriefjes zijn immers niet in de benodigde hoeveelheden beschikbaar.

Ook is het goed om te benadrukken dat goede stablecoins helemaal geen gevaar hoeven te zijn voor het bankensysteem. Doordat de waarde van bijvoorbeeld USDC bij banken wordt gegarandeerd, onttrekt het geen waarde uit het bankensysteem. Mocht er ooit iets misgaan met het bankensysteem, dan blijft het gewoon een IOU op de dollar zelf, terwijl je de stablecoin gewoon nog kunt verkopen voor iets dat je liever wilt hebben. Misschien kun je dan een periode niet bij je bankrekening, maar je kunt wel direct na een flashcrash je stablecoins verkopen voor iets anders. Dat maakt het erg flexibel.

Ecosystemen: nog werk aan de winkel

We hebben ook onderzocht hoe sterk het ecosysteem precies is, om er zo achter te komen of je bijvoorbeeld überhaupt zou kunnen functioneren zonder een stabiele bankrekening. Het antwoord? Dat kun je bijna niet. Als iets duidelijk is geworden aan deze zoektocht, dan is het dat het ecosysteem nog allesbehalve volwassen is. Banken in de VS mogen weliswaar stablecoins gebruiken en Europese banken zoals ABN Amro, ING en Rabobank praten zelfs uitvoeren over dergelijke onderwerpen, maar toch accepteren Europese banken over het algemeen nog geen stablecoins. Dat geldt al helemaal voor euro-stablecoins, die nog maar amper te krijgen zijn.

Ook binnen het ecosysteem van specifieke stablecoins moet er nog een hoop gebeuren. Het volume van de producten daalt drastisch na dat van Binance USD (BUSD) van een paar miljoen (BUSD) naar slechts een paar ton (TerraUSD, DAI). Dat is een duidelijke indicatie van netwerkactiviteit. De marktwaarde is een factor met minder verdeeldheid.

Bijna elke stablecoin is op Ethereum gebouwd. Dat betekent dat je kampt met vrij hoge netwerkkosten en relatief trage transactiesnelheden. Het viel ons op dat USD Coin op meer netwerken ondersteund wordt dan op Ethereum, namelijk ook op Algorand, Avalanche, Hedera, TRON, Stellar en Solana. Het overzetten van USDC naar een efficiënter netwerk als Stellar blijkt echter lastiger te zijn dan gehoopt. Als je geen softwareontwikkelaar bent en geen ervaring hebt met terminals, dan is het lastig om dit volledig zelfstandig te bewerkstelligen.

Verder heb je de nodige web-tools die het overzetten gemakkelijk moeten maken, zoals Ultra Stellar en AnySwap. Helaas is het vaak niet duidelijk of dit soort websites scams zijn of je geld daarmee op de plek aankomt waar je het zou verwachten. Al met al moet er dus nog een hoop gebeuren in stablecoin-land voordat het écht goed te gebruiken is.

The post Analyse: Stablecoins en dollar-milkshakes: is dit echt beter dan cash?

appeared first on Crypto-Insiders.